「フリーランスの確定申告って何?」

「フリーランスの確定申告について知りたい」

「フリーランスの確定申告のやり方がわからない」

あなたは今このような悩みを抱えていませんか?

この記事では実際にフリーランスとして活動し、確定申告について10時間以上調べ上げた私が

・フリーランスが行う確定申告とは

・フリーランスが確定申告をするメリット

・フリーランスの確定申告のやり方4ステップ

等ついて徹底解説します。この記事を読めばあなたも確定申告ができるようになります。

ぜひ最後までご覧ください。

Contents

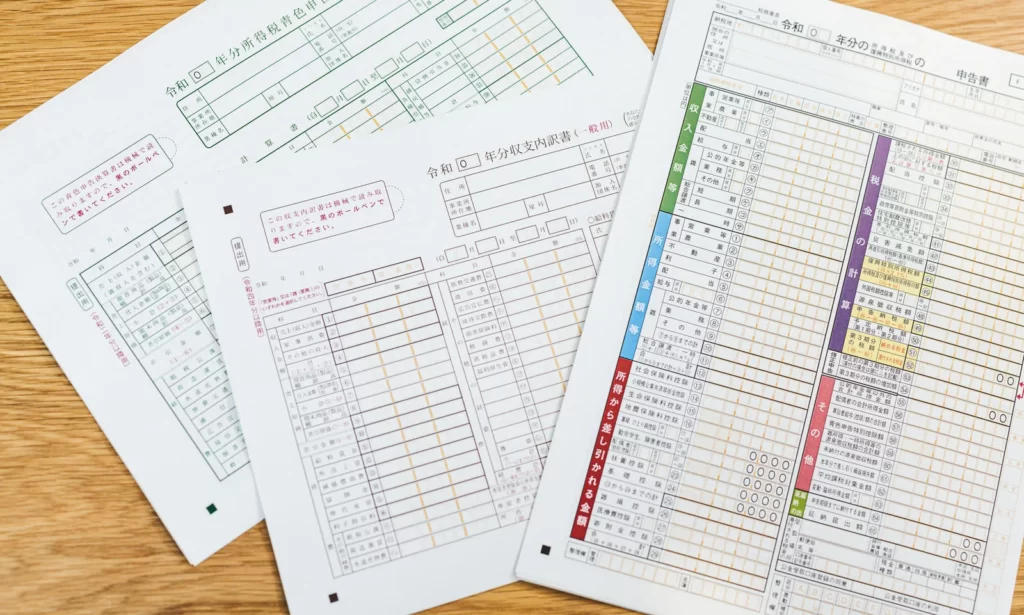

そもそも確定申告とは何なのか

確定申告とは、毎年1月1日〜その年の12月31日までの収入と経費をあなたが算出し、収入から経費を差し引いた金額にかかる所得税を確定する手続きのことです。

年間収入 年間経費 税金がかかる金額

500万円 ー 200万円 = 300万円

原則その翌年の2月16日〜3月15日の間に所得税を計算し国に納める必要があるからです。

サラリーマンは働いている会社が所得税を算出し納税してくれるため、自分で確定申告をする必要はありません。

しかし、フリーランスの場合税務署で自分で確定申告をする必要があります。

フリーランスで確定申告が必要な方は年間48万円以上の所得がある人

フリーランスの場合、年間の収入から経費を引いた所得が48万円以上の方は原則、確定申告が必要になります。確定申告では所得から48万円の基礎控除を差し引いた金額に税金がかかるからです。ただ、年間の所得が48万円以下や赤字のフリーランスは確定申告をする必要がありません。

しかしフリーランスで確定申告をすれば様々なメリットがあるため、可能な方は積極的に確定申告をしましょう。

フリーランスが確定申告をするメリット3選

フリーランスの確定申告にはさまざまなメリットがあります。その中で特に大きなメリットを3つご紹介します。

あなたも確定申告に対し前向きな気持ちになるはずです。

控除を利用すれば様々な節税ができる

フリーランスの確定申告では様々な控除があり節税ができます。控除とは一定の金額を差し引くという意味です。

控除により納税の対象額や税額自体が減るからです。以下は青色申告をすることで所得税を減額させる例になります。

| 利益 | 累計額 | |

| 1年目 | -200万円 | -200万円 |

| 2年目 | -100万円 | -300万円 |

| 3年目 | 500万円 | 200万円 |

この場合3年目の所得税は00万円ではなく、赤字分を差し引いた200万円だけにかかり節税につながります。ただし

- 1〜2年目は赤字だが確定申告をしている

- フリーランスで開業届を提出している

上記2点を満たしている必要がありますので注意してください。

フリーランスの開業届についてはこちらの記事を参照してください。

したがって、フリーランスで確定申告をすれば様々な節税につながりますので、忘れずに申告をしましょう。

確定申告の控えが収入証明書として使えるときがある

・自動車や住宅ローンを組むとき

・アパートの賃貸契約を結ぶとき

・子どもを保育園に入れるとき

上記の場合等で収入証明書が必要なときがありますが、そのときに確定申告の控えが収入証明書として使えます。フリーランスは収入を証明できる手段が限られてしまうため、確定申告の控えは持っておいたほうが良いでしょう。

税金を払いすぎていた場合還付金がもらえる

確定申告をすることで還付金がもらえることがあります。払いすぎた税金がある場合、還付されるためです。フリーランスで確定申告をすることで数万円の還付金をもらえる方はたくさんいらっしゃいます。

こういった様々なメリットがあるため、確定申告は忘れずに行っていたほうが良い制度になります。

フリーランスが確定申告をするデメリット2選

計算が複雑で大変

確定申告の計算はとにかく複雑で大変です。自分で調べたり、税務署の職員さんの説明を受けたりしても理解が難しいからです。初めて確定申告の計算をする方は理解ができない方がほとんどでしょう。

以下のサイトで確定申告の計算を無料で行うことができるため、まず自分で計算してみてください。

確定申告の書類を5〜7年保管する必要がある

確定申告をすると様々な書類を提出しますが、それらの書類は自分で保管しなければなりません。確定申告の書類は法律により保存義務があるためです。

青色申告の書類は5〜7年保存義務があるため、破棄せずに自宅に保管するようにしましょう。

フリーランスの確定申告のやり方4ステップ

年間の所得を計算する

まず確定申告をするためにあなたの年間の収入を計算する必要があります。そのため年間の請求書やレシートといった所得を計算するために必要な書類を全て集めて、収支計算書や青色申告決算書にまとめましょう。

先述の「無料で使える確定申告ソフト」で自動で集計されますので、ぜひご活用ください。

年間の控除額を計算する

次に所得控除額を計算するために、保険料控除証明書や医療費の証明書等を集めて控除額を計算しましょう。

税務署の窓口またはWebで確定申告の書類を提出する

確定申告の書類は税務署で受け取るほか、国税庁のホームページからもダウンロードできます。ただし税務署へ直接赴き、窓口で確定申告の書類を提出することをお勧めします。

先ほども説明しましたが確定申告の計算は複雑で1人で計算し税金を納めるのは大変だからです。確定申告書の書類の提出期限は2月16日〜3月15日ですので、この期間に税務署の職員と相談しながら忘れずに提出しましょう。

所得税を納付する

税金の確定申告が終わったら実際に所得税の納税をしましょう。所得税の納税方法は以下の3点があります。

・税務署窓口で納税する

・金融機関窓口で納税する

・e-Taxで納税する

これらの方法で所得税を納税することができますが、実際に窓口に行き納税すれば間違いはないので、税務署や金融機関に直接赴くことをお勧めします。

なお、所得税の納税期限も確定申告の時期と同じ2月16日〜3月15日ですので、期間中に必ず納税しましょう。

フリーランスが確定申告を期限内にしなかったり、間違えたりしたらどうなるのか

確定申告を期限内にしなかったら

確定申告をする必要がある人が期限内に申告しなかった場合、無申告加算税と延滞税が課せられ通常よりも多く税金を払うことになります。支払う無申告加算税の割合は以下のとおりです。

| 納付する金額が50万円以下のとき | 納付する金額が50万円以上のとき | |

| 原則 | 15%加算 | 20%加算 |

| 調査通知前 | 5%加算 | 5%加算 |

| 調査通知後 | 10%加算 | 15%加算 |

ただし、無申告加算税は3月15日から1ヶ月以内に自主的に確定申告をすれば課せられることはありません。

しかし、延滞税は3月16日から納税が遅れた日数に応じて課税されるため、必ず期限内である2月16日〜3月15日の間に所得税の納付を忘れないようにしましょう。

確定申告を間違えてしてしまったら

確定申告を間違えてしまったケースで以下の2種類があります。

納める税金が多すぎたまたは還付金が少なかった場合

納める税金が多すぎたり還付金が少なかった場合、更生の請求書を税務署に提出することになります。請求書を提出することで税金が還付されます。

※この場合請求書の提出期限は原則、確定申告期限から5年以内になります。

納める税金が少なすぎたまたは還付金が多かった場合

納める税金が少なすぎたり還付金が多かった場合、税務署の通知が来る前に自主的に修正申告をすれば税金を追加徴収されることはありませんが、通知後だと過小申告加算税を徴収されることがあります。そのため確定申告の誤りに気づいたら、すぐに税務署に修正申告をしましょう。

まとめ .フリーランスは必ず確定申告をしよう

以上でフリーランスの確定申告の説明は終わりますが、税務署で確定申告をすることで節税ができたり、正しい金額で納税したりすることができます。したがって、フリーランスの方は期限内に忘れずに確定申告をするようにしましょう。

コメント

I blog frequently and I really appreciate your information. This article

has really peaked my interest. I am going to take a note of

your site and keep checking for new information about once

per week. I subscribed to your Feed as well.